ALERTE ASSUREURS & iNTERMDiAiRES

information marché

Un certain nombre d'Assureurs a été récemment défaillant ou s'est retiré du marché français de l'assurancre.

Pour connaitre les lourdes conséquences de ces évènements atypiques, vous trouverez, ci-après, quelques points de relères.

Vérifier si un Professionnel est agréé / immatriculé

Pour présenter en France des opérations d'assurances, un professionnel doit être

- agréé par l'ACPR, s'il s'agit d'une entreprise d'assurance

ou par l'Autorité de Contrôle de son pays d'origine, lorsqu'ielle intervient en Libre Établissement ou Libre Prestation de Services)

N.B. : l'agrément concerne une périmètre limitatif d'activité défini par ce que le Code des Assurances appelle des "Branches".... l'entreprise d'assurance ne peut présenter en France des opérations d'assurances que dans les Branches pour lesquelles elle dispose de l'agrément. - immatriculé au registre unique tenu par l'ORiAS, s'il s'agit d'un intermédiaire d'assurance

ou au registre unique de son pays d'origine, lorsqu'iil intervient en Libre Établissement ou Libre Prestation de Services

(y compris les auditeurs ou consultants en assruances)

les informations sur l'Entreprise d'assurance

Avant de conclure une opération d'assurance, le Distributeur d'assurance doit fournir à l'Acheteur d'assurance un certain nombre d'informations, dont quelques-unes à propos de l'Entreprise d'assurance.

Lorsque le Distributeur d'assurance est un intermédiaire d'assurance, ces informations viennent étayer l'argumentation justifiant son choix de placer la solution d'assurance auprès de cette Entreprise d'assurance.

Lorsque la solution d'assurance proposée comporte une combinaison Apériteur/Coassureur(s) et/ou Assureur principal & Assureur(s) Complémentaire(s) (c’est-à-dire qui porte les garanties pour lesquelles l'Assureur principal ne dispose pas de l'Agrément en Branches),

le même niveau d'informations doit évidemment être délivré à propos de chacun d'eux.

pour en savoir plus, cliquer ici...

fronting en assurance

Historiquement réservé au montage assuranciel de Groupe comportant une captive,

le fronting s’est peu à peu étendu à des solutions d’assurances adressées au marché classique des entreprises qui, le plus souvent, présentent des risques sensibles peu prisés des Assureurs traditionnels (première & seconde transformation du bois, cartonnage, traitement électrolytique de surfaces, transformation de plastique alvéolaire, fabrication/entreposage/transformation de pneumatiques, centre de tri de co-produits, recyclage de co-produits,...)

Cette solution est une chance pour le marché, mais elle peut présenter un danger.

interposition en assurance

Historiquement la Distribution d’assurance est réalisée soit par un Assureur sans intermédiaire, soit par un Mandataire d’assurance, soit par un Agent Général d’assurance, soit par un Courtier d’assurance.

Au fil du temps, avec la complexification des conditions d’acceptation par les Assureurs, s’est développé une interposition de Distributeurs d’assurance proposant des solutions spécifiques qu’ils ont co-conçues & négociées avec des Assureurs ; ils les commercialisent par le biais d’un réseau de courtage d’assurance qu’ils ont sélectionné et qu’ils animent.

Cette solution est une chance pour le marché, mais elle peut présenter un danger.

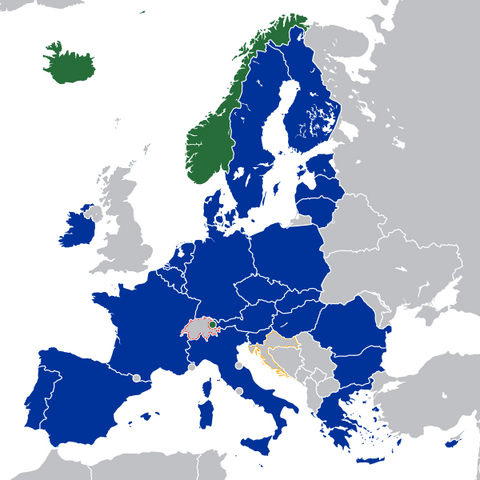

Assurance & Libre Établissement

ou Libre Prestation de Services

Depuis 2005 (et les modifications intervenues en 2016 & 2018), les États Membres de l'Espace Économique Européen permettent à leurs ressortissants de réaliser des opérations d'assurance sous le régime du Libre Établissement (LE) ou de la Libre Prestation de Services (LPS).

De quoi s'agit-il ?

pour en savoir plus sur le LE, cliquer ici...

pour en savoir plus sur la LPS, cliquer ici...

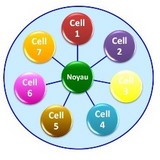

PCC - Protected Cell CompanySociété à Compartiments Protégés

Différentes Entreprises d'assurance opèrent sur le marché français, sous forme mutualiste, sociétale ou paritaire.

Elles sont de Droit Français (sous l'égide de l'ACPR - Autorité de Contrôle Prudentiel & de Résolution) ou de Droit Communautaire Européen, intervenant soit en Libre Établissement (sous l'égide conjointe de l'Autorité Supervision de leur pays d'origine & de l'ACPR) soit en Libre Prestation de Services (sous la seule égide de l'Autorité de Supervision de leur Pays d'origine).

Parmi les États Membres de l'Espace Économique Européen, seul MALTE héberge des Entreprises d'assurance à structure originale de type Société à Compartiments Protégés

PCC - Protected Cell Company, pour nos Amis Anglophiles).

De quoi s'agit-il ?

pour en comprendre les particularités, cliquer ici...

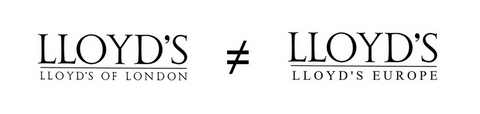

Lloyd's of London ou Lloyd's Europe ?

Autre particularité du marché français de l'assurance que les acheteurs d'assurance ne mesurent pas forcément lorsqu'ils signent leur nouveau contrat : depuis l'entrée en vigueur du Brexit, plus aucun contrat d'assurance souscrit en France n'est placé auprès de Lloyd's de Londres... c'est Lloyd's Europe qui est l'Entreprise d'assurance qui réalise des opérations d'assurance sur le territoire de l'Espace Économique Européen.

Réassurance Solvabilité & Responsabilité

Comme chacun sait, pour distribuer en France (ou dans le reste du territoire de l'Espace Économique Européen) des traités de réassurance un Courtier de réassurance doit, à l’instar du Courtier d’assurance, être immatriculé au registre unique tenu par l’ORiAS (ou équivalent de son pays d’origine en EEE).

Par contre, curieusement, pour distribuer en France (ou dans le reste du territoire de l’EEE) des traités de réassurance l'Entreprise de réassurance est dispensée de solliciter un agrément en branches auprès l’ACPR (ou par l’Autorité équivalente de son pays d’origine en EEE). Elle doit cependant publier chaque année un rapport sur sa solvabilité & sa solidité financière (solvency financial condition report pour nos Amis anglophiles) dans lequel sont notamment affichés ses ratios vis à vis du capital de solvabilité requis (solvency capital requirement pour nos Amis anglophiles) & minimum de capital requis (minimum capital requirement pour nos Amis anglophiles).

pour lire la suite de cet article...

ALERTE cessation d'activité d'Entreprise d'assurance

et de huit!... à qui le tour ?

En quelques mois, GEFION est donc le huitième Assureur intervenant en France en Libre Prestations de Services (LPS) à se retirer (de gré ou de force) du marché français de l'assurance... cette Compagnie intervenait en France essentiellement en assurance de véhicules & de locaux.

Après ENTERPRiSE (juillet 2016, Gibraltar), GABLE (septembre 2016, Liechtenstein), ELiTE (Juillet 2017, Gibraltar), CBL (février 2018, irlande), ALPHA (mars 2018, Danemark) , ACASTA (précédemment dénommée FOCUS, juin 2018, Gibraltar), QUDOS (octobre 2018, Dannemark) c'est au tour de GEFION (juin 2020, Dannemark) de se voir contraint de stopper sa souscription et de résilier son portefeuille.

L'essentiel des affaires souscrites en France par eux était apporté par des Mandataires de Droit Français ou intervenant en France en Libre Prestation de Services... et quelques Courtiers spécialistes des marchés publics ou Courtiers-Grossistes.

Que ce soit le marché de l'assurance-des-prestations-statutaires ou de l'assurance-de-responsabilités ou de l'assurance-construction ou des autres assurances-aggravées (dont sont curieusement friands les Assureurs intervenant en France en LPS), la récurrence soutenue des défaillances génère une grande incertitude quant à la pérennité de tels acteurs... et aux moyens dont nous disposons pour la détecter en amont...

Pour mémoire, les précédentes défaillances (pour d'autres motifs, celles-ci) étaient celles de DGTR (1991, France), CANONNE (1992, France), PME (1992, France), BLACK SEA (1998, Royaume Uni), iCS (1999, France), GAE (2000, France), iNDEPENDENT (2001, Royaume Uni), CGA (2003, France), MARF (2007, France), iNEAS (2010, Pays Bas), HiLL (2012, Gibraltar), LEMMA (2013, Gibraltar), SETANTA (2014, Malte), QUiNN (2015, irlande), BERLiNER (2015, Allemagne), MTA (2016, France), mais aussi GRL, iCD, RiC...

Même si, récemment, les défaillances ont aussi été du fait d'Entreprises d'assurance étrangères, l'histoire démontre que la nationalité de l'Entreprise d'assurance n'a absolument rien à voir sa défaillance...

ce sont en effet ses pratiques en matières de connaissance & de maîtrise des risques acceptés (dont : pratique habituelle dans son pays d'origine du produit d'assurance distribué dans le pays d'accueil ; délégation de l'instruction des demandes d'assurance, de la tarification, souscription, de l'émission des pièces contractuelles, de l'encaissement des cotisations, du renouvellement tacite, de l'instruction des sinistres, de la mission d'expert, de la détermination de l'indemnisation, du paiement de l'indemnisation,...) ainsi que de provisionnement technique & prudentiel qui ont abouti à ces situations extrêmes.

Même avec un encadrement très fort par les Pouvoirs Publics, les Assureurs ne sont pas à l'abri de difficultés économiques. D'où l'importance pour le Distributeur d'assurance de fournir des informations claires au futur Assuré avant de conclure un contrat.

D'autres Assureurs cessent, par choix, leurs activités en France simplement pour se recentrer sur leur marché-cible ou pour couper une branche déficitaire avant qu'elle ne mette en danger le reste de l'activité.

Ce fut récemment le cas, par exemples, de STARSTONE ou de Casualty & General Insurance Company Europe (CGiCE), mais aussi de NAViGATORS.

Comme l'a régulièrement rappelé l'ACPR, pour l'ensemble de ces situations de retrait du marché ou de défaillance, il va de la responsabilité du Courtier de Proximité qui a distribué des contrats d'assurance placés auprès de telles Entreprises d'assurance, de communiquer avec précision la situation à ses Assurés concernés et de leur fournir les informations leur permettant

- d'obtenir la bonne application de leurs contrats à la suite ce retrait ou de cette défaillance,

- de connaitre la date précise de cessation des garanties,

- de mettre en œuvre les mesures à prendre pour leur remplacement.

l'ACPR, la Banque de France & l'AMF mettent en ligne un site d'information

Ce service public d'information sur l'assurance, la banque & l'épargne, a pour ambition

- apporter des informations pratiques sur les produits bancaires, assurantiels et les placements financiers,

- orienter les clients dans leurs démarches avant la réalisation d’une opération ou lorsqu’ils souhaitent formuler une réclamation auprès d’un professionnel du secteur financier,

- aider le public à se protéger contre les arnaques,

- alerter sur des pratiques, des acteurs ou des sites Internet non autorisés,

- recueillir les informations ou réclamations que les clients souhaitent porter à la connaissance des autorités.

Bref "tout ce que vous avez toujours voulu savoir sans oser le demander" :